疫情常态存在的当下,市场经济增长乏力是行情差的根本原因。年后市场出现快速下跌,抄底并不是理性的行为,同时行业之间存在较大的轮动,对未来预期的不确定性让投资者更加缺少信心。

图片来源:经传软件

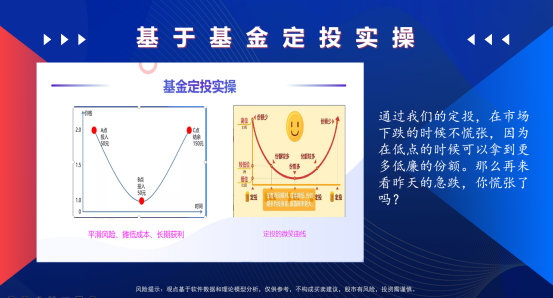

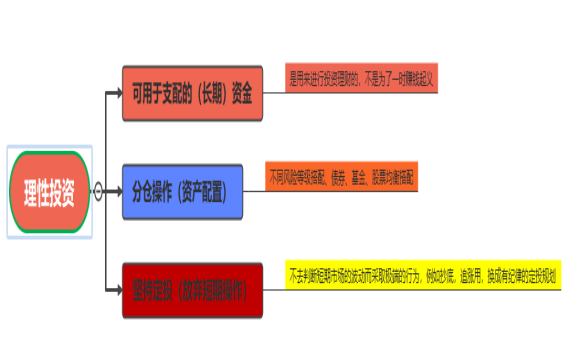

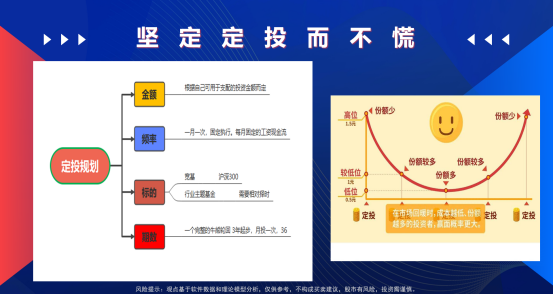

当前A股市场行情震荡,估值水平处于低位,未来行情走势尚不明晰。在这一背景下,与一次性投入相比,通过定投策略分批买入能否获得更好的收益表现?我们首先基于当下行情基民可能会有的操作习惯,抄底?全仓买入?还是割肉离场等情况下。我们首先根据市场估值水平寻找与当前行情相似的历史时点,假设进行了定投最后能够迎来更好的投资回报,投资者也能够用定投的方式分散掉风险。

图片来源:经传投顾葛志力

四月份是上市公司年报披露的密集期,对预期增长缺少信心是市场交易热情冷淡的痛点。但历史上出现平淡期并不是少数,而是要学会并且懂得投资的长期行为,在认清形式后,做好投资规划,迎来长期回报。

首先来理解下,波动是市场的常态,A股的特征也正是牛短熊长,从A股市场表现来看,高波动是常态。以沪深300指数和中证500指数近十年表现为例,很多年份都有较大的波动,跌幅最大的2018年,沪深300指数涨跌幅为-25.31%,中证500指数涨跌幅为-33.32%。

图片来源:经传投顾葛志力

尤其值得注意的是,即便是指数全年整体涨跌幅度不大的年份,年内都可能有相当大的振幅。比如:2012年沪深300指数和中证500指数全年呈现微涨,但年内振幅依然分别达到了26.25%和37.99%。2015年则振幅更加宽幅,犹如过山车,沪深300指数和中证500指数年内振幅分别为68.72%和120.13%。

尽管股票市场一直波动较大,但拉长时间来看,市场指数仍然是呈现波段式向上的态势。Wind统计显示,2012年1月4日至2021年12月31日,沪深300指数上涨了110.61%,中证500指数上涨了125.28%。这就意味着哪怕投资者只是投资于跟踪沪深300、中证500的指数型基金,都能获得一倍以上的收益。

图片来源:经传软件 (偏股型基金指数和互沪深300指数)

图片来源:wind (数据区间:2012年1月4日-2021年12月31日)

相较于市场平均收益,权益类基金依托基金管理人的专业能力,在基金经理的运作管理下,取得了长期更为可观的收益。偏股混合型基金指数、普通股票型基金指数为例,截至2021年12月31日,近十年的涨幅分别达到277.63%和335.14%,远超同期沪深300和中证500指数的表现。这表明从整体上来看,偏股混合型基金、普通股票型基金具有明显的长期理财回报,获得超越市场平均的超额收益。

图片来源:经传投顾葛志力

“基金赚钱,基民不赚钱”背后的一个主要原因是,在市场强势的时候,投资者往往热情高涨,在市场不断上涨中疯狂追涨。而真正到了底部的区域,由于受到恐慌情绪影响,担心市场跌跌不休,而放弃投资,从而错失机会。

当下行情,如果投资者忍受不了市场的震荡和煎熬,克服不了内心的恐慌与纠结,选择赎回,在市场较低的位置离场,这就意味着很可能与未来市场反转之后的机会擦肩而过了。

图片来源:经传投顾葛志力

基金定投的方式,可以让你顺应市场,熬过冷静期,迎来最后的理财收益。“长期持有”并不是一句空话,时间是有价值和力量的。在面对市场的大幅回撤和长期低迷的时候,投资者可以用定投的方式平摊风险并拿到更多的筹码,等待行情企稳后赚到市场的钱。

责任编辑:Rex_25